专题:增量政策来了!财政部:拟蚁合推出一批深远财税体制改良举措!

开首:华金宏不雅商议

主要内容

★

阐发财政部10月12日新闻发布会对财政加大逆周期调遣力度的政策先容和阐释,咱们追思刻下和畴昔一个阶段财政加码膨胀将接管“先化债,再收储,后膨胀”的三步走政策,推断有望减慢投资增速下行趋势,有助于改善房地产市集流动性和透露全社会浮滥开销,并有望通过高效率政府债务对低效率债务的置换对东谈主民币汇指令悟形成因循。

刻下复杂风物下,化解场地低效隐性债务是中央财政膨胀的重要前提,近期拟大规模增多场地政府置换债额度用于化解隐形债务,在加速腾挪债务空间的同期,有助于缓解基建投资增速快速下滑趋势。同期也意味着专项债扩容并非刻下优先选项,对政府投资时势盈亏平衡的高轮番要求并未削弱。2023年和2024年,财政部永诀安排了2.2万亿和1.2万亿场地债务名额用于化解存量债务风险和清算拖欠企业账款,其中大多为罕见增多的置换债务额度,在此基础上,财政部明确建议“拟一次性增多较大规模债务名额置换场地政府存量隐形债务”,“是比年来出台的因循化债力度最大的一项措施”,由此估算增多的置换债额度将在曩昔两年的力度和2015-2018年蚁合刊行置换债的强度之间,从而推断新增额度在2.5万亿每年把握,推断捏续2-3年。该项政策将有助于增多场地政府进行存量低效债务重整化解的技术和空间,幸免在经济结构优化诊疗阶段因加速化解而导致更大程度的基建投资增速下滑和投资关连产业链流动性风险。而同期也应当看到,化解存量隐债雄伟性的晋升,也伴跟着专项债扩容可能性的下落。化债同期仍效力幸免新增低效债务杠杆形成螺旋轮回。

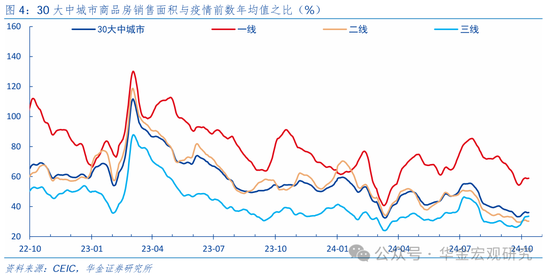

专项债用于保险房收储措施强调用好,允许专项债用于土储,既故意于加速“商品+保险”房地产新发展模式的树立,又有助于改善房地产产业链资金流动性,严控增量的同期有望加速周转存量,推断对齐全和浮滥有延迟性的促进效率。刻下与货币化棚改时比拟有两大根人道互异:一是刻下房地产需求低迷的主要原因是城镇化区域歪斜导致东谈主口吸纳智商越强的地区房价收入比越高,住户收入预期降温令房地产加杠杆逻辑逆转所致;二是那时场地政府隐性债务存量压力也好于刻下。本次新闻发布会上建议两大主要观念,其一是用好专项债和保险性安堵工程扶植资金因循保险房收储政策,其二是允许专项债用于土储。有望逐步减少冗余的商品房供给,并滚动为仍然不足的保险房供给,可能同期从两个观念促进“商品+保险”两档次市集均尽快接近供需平衡,并在这一历程中改善开发商因新建商品房库存积压而导致的流动性压力,从而进一时局改善地产产业链各要道企业流动性,并延迟性地有望加速预售时势录用齐全进程和后地产周期耐用品浮滥。对于房地产销售和投资的L型拐点,咱们仍保管可能在2025年中隔壁见到的预测不变,推断2024年、2025年新建住宅销售面积同比永诀为-18%和-10%。

中央财政膨胀融资具备较大空间,在场地政府低效债务化解获得更大积极成效的基础上,中央财政推断将在畴昔两三年内以更大的力度膨胀赤字率并增多用于注资大型交易银行和高效两重投资的绝顶国债,年底前财政开销的强度或将主要以律例透支预算透露调遣基金的容貌进行保险。本年财政收入受低通胀低口头增速和地盘成交大幅降温的影响而显赫低于岁首预算。发布会也屡次明确指出中央财政在举债和晋升赤字方面是有较大空间的。但也应看到,财政部极度强调财政政策的可捏续性和政府债务健康的雄伟性,因而对于畴昔潜在的中央政府膨胀一般预算和政府性基金预算融资规模的问题合座表态稳慎。年内保证必要财政开销的优先措檀越淌若进行一定的预算透露调遣基金等存量资金的使用,这可能意味着年内增发庸碌国债和用于时势投资的绝顶国债的概率有所下落,这亦然与置换债额度增多相互合营的末端。计划到2023年以来贷款利率屡次大幅下调,银行净息差捏续收窄,为幸免房地产市集风险、场地债务风险与金融系统性风险相互传染重复,财政部建议拟增发绝顶国债用于因循国有大型交易银行补充中枢一级老本,此举对于晋升大型交易银行系统性风险抗争智商,晋升风险进犯智商和信贷投放智商,齐具有更为要紧的现实敬爱敬爱,推断在2025-2026年分批落地。

风险教导:财政膨胀融资力度不足预期风险。

以下为正文及配图本公众号图文通常适配各样大屏开辟阅读

阐发财政部10月12日新闻发布会对财政加大逆周期调遣力度的政策先容和阐释,咱们追思刻下和畴昔一个阶段财政加码膨胀将接管“先化债,再收储,后膨胀”的三步走政策,推断有望减慢投资增速下行趋势,有助于改善房地产市集流动性和透露全社会浮滥开销,并有望通过高效率政府债务对低效率债务的置换对东谈主民币汇指令悟形成因循。

先化债

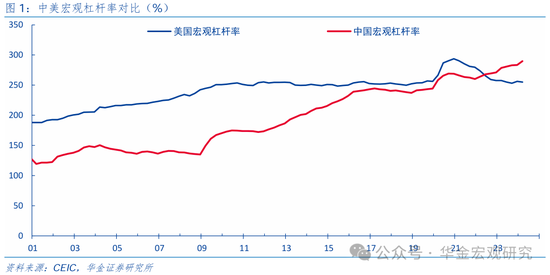

刻下复杂风物下,化解场地低效隐性债务是中央财政膨胀的重要前提,近期拟大规模增多场地政府置换债额度用于化解隐形债务,在加速腾挪债务空间的同期,有助于缓解基建投资增速快速下滑趋势。同期也意味着专项债扩容并非刻下优先选项,对政府投资时势盈亏平衡的高轮番要求并未削弱。

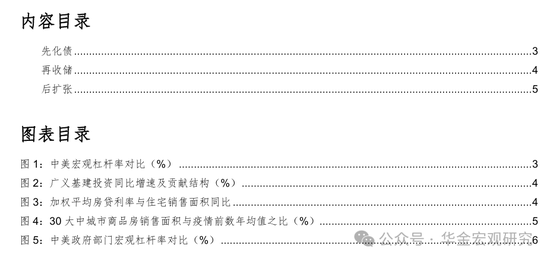

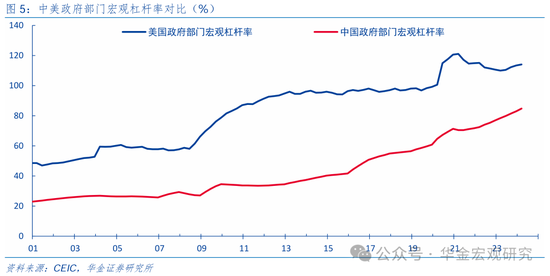

刻下外部风物严峻复杂,好意思国经济在高赤字+宽货币+产业保护主义的政策组合影响下,可能保管高增长、高通胀的结构性发达更长技术,与非好意思发达经济体之间的冷热对比也可能更为显赫,好意思联储降息空间有所压缩,好意思元指数上冲态势可能对东谈主民币形成新一轮外溢性贬值压力,这种环境增多了我国地产基建同步去杠杆的优化诊疗阶段透露政府部门总体债务率的要紧性。这意味着化解场地低效隐性存量债务组成现阶段中央财政大举膨胀融资的重要前提,亦然本轮财政加码逆周期调遣的第一个设施。本次新闻发布会上财政部也将加大因循场地化解政府债务风险行为一揽子增量举措的首要任务。2023年和2024年,财政部永诀安排了2.2万亿和1.2万亿场地债务名额用于化解存量债务风险和清算拖欠企业账款,其中大多为罕见增多的置换债务额度,也有部分新增场地政府专项债计入其中,从场地政府债务结存名额中安排的4000亿也应已包含在内。在此基础上,财政部明确建议“拟一次性增多较大规模债务名额置换场地政府存量隐形债务”,“是比年来出台的因循化债力度最大的一项措施”,由此估算增多的置换债额度将在曩昔两年的力度和2015-2018年蚁合刊行置换债的强度之间,从而推断新增额度在2.5万亿每年把握,推断捏续2-3年;此外亦不时在每年新增专项债名额中安排部分资金用于因循化债。该项政策将有助于增多场地政府进行存量低效债务重整化解的技术和空间,幸免在经济结构优化诊疗阶段因加速化解而导致更大程度的基建投资增速下滑和投资关连产业链流动性风险;场地因此腾出的资金则可被用于先进制造业企业减税降费、加力刺激巨额可选商品浮滥等方面,激动经济结构加速转型升级。而同期也应当看到,化解存量隐债雄伟性的晋升,也伴跟着专项债扩容可能性的下落。财政部走漏在本年的3.9万亿新增专项债额度中,待发额度和未用资金尚有2.3万亿,骄贵本年以来对政府投资时势盈亏平衡的严格要求并未因稳增长而削弱,仍强调“加强债券资金开销监管,落实时势愚弄部门和时势单元株连”,化债同期仍效力幸免新增低效债务杠杆形成螺旋轮回。

再收储

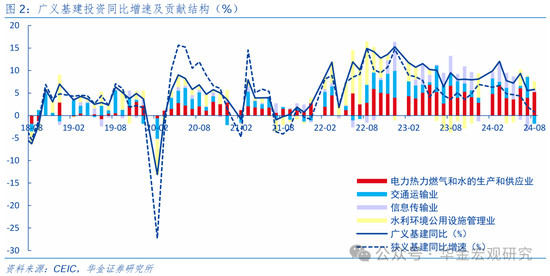

专项债用于保险房收储措施强调用好,允许专项债用于土储,既故意于加速“商品+保险”房地产新发展模式的树立,又有助于改善房地产产业链资金流动性,严控增量的同期有望加速周转存量,推断对齐全和浮滥有延迟性的促进效率。

房地产市集的捏续深度诊疗是刻下经济结构优化阶段内需最大的诊疗压力开首,在财政合座相差吃紧的布景下,怎样对房地产市集止跌回稳起到高效因循作用,是刻下财政政策加码所计划的第二个设施。2015年起的几年间曾大规模推行“货币化棚改”,对房地产市集一度快速形成需求推升效率。但刻下与那时比拟有两大根人道互异:一是刻下房地产市集需求低迷的主要原因是城镇化区域歪斜导致东谈主口吸纳智商越强的地区房价收入比越高,住户收入预期降温令房地产加杠杆逻辑逆转所致,而2015年时城镇化率、重心地区房价收入比、住户杠杆率齐彰着低于刻下;二是那时场地政府隐性债务存量压力也好于刻下,场地政府有更大的潜在加杠杆空间,何况简略与预测向好的地盘出让收入之间形成相互促进。由于这两点根人道互异,刻下阶段财政政策对房地产市集的因循政策更多是从周转存量财政资源而非大举膨胀新增融资的角度动身。本次新闻发布会上建议两大主要观念,其一是用好专项债和保险性安堵工程扶植资金因循保险房收储政策,其二是允许专项债用于土储。这两项资金的开首并非新增,然则使用观念得到扩展,并主要用于化解已建成的存量商品房和存量地盘库存,通过这两项新变化,有望逐步减少冗余的商品房供给,并滚动为仍然不足的保险房供给,可能同期从两个观念促进“商品+保险”两档次市集均尽快接近供需平衡,并在这一历程中改善开发商因新建商品房库存积压而导致的流动性压力,从而进一时局改善地产产业链各要道企业流动性,并延迟性地有望加速预售时势录用齐全进程和后地产周期耐用品浮滥。这也与政事局会议要求的“严控增量、优化存量、提高质料”,促进房地产市集止跌回稳的要求相安妥。对于房地产销售和投资的L型拐点,咱们仍保管可能在2025年中隔壁见到的预测不变,推断2024年、2025年新建住宅销售面积同比永诀为-18%和-10%。

后膨胀

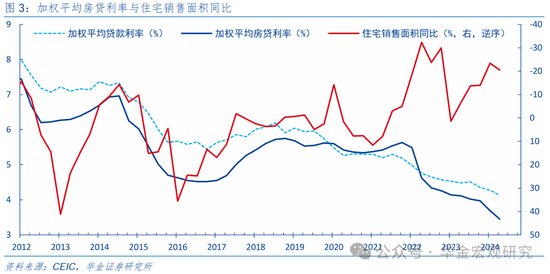

中央财政膨胀融资具备较大空间,在场地政府低效债务化解获得更大积极成效的基础上,中央财政推断将在畴昔两三年内以更大的力度膨胀赤字率并增多用于注资大型交易银行和高效两重投资的绝顶国债,年底前财政开销的强度或将主要以律例透支预算透露调遣基金的容貌进行保险。

政事局会议要求保证必要的财政开销,本年开销合座低于预算的主要原因是财政收入受低通胀低口头增速和地盘成交大幅降温的影响而显赫低于岁首预算,财政部也坦率地提到“推断天下一般寰球预算收入增速不足预期”。而与此同期,因住户收入预期降和缓房地产市集捏续深度诊疗,住户浮滥沉端是商品浮滥本年以来增长乏力,市集对中央财政膨胀庸碌国债和绝顶国债融资以刺激浮滥拉动投资期待升温。发布会也对这一市集期待进行了呼应,屡次明确指出中央财政在举债和晋升赤字方面是有较大空间的。但也应看到,财政部极度强调财政政策的可捏续性和政府债务健康的雄伟性,因而对于畴昔潜在的中央政府膨胀一般预算和政府性基金预算融资规模的问题合座表态稳慎。对于年内保证必要财政开销的要求,刻下的优先措檀越淌若饱读吹场地周转闲置资产、以及进行一定的预算透露调遣基金等存量资金的使用,在此基础上强调了党政机关严格收敛一般性开销的结构优化要求,这可能意味着年内增发庸碌国债和用于时势投资的绝顶国债的概率有所下落,这亦然与置换债额度增多相互合营的末端,体现出政府总体债务率可控的要求仍然是比较严格的。推断畴昔两三年跟着场地隐性债务化解加速,有望为一般寰球预算赤字率、以实时势投资类绝顶国债空间的打草创造更好的条款。保管2025年一般寰球预算赤字率4.2%把握的预测不变。此外,计划到2023年以来贷款利率屡次大幅下调,银行净息差捏续收窄,银行利润转增老本和拨备的后劲受到挤压,为幸免房地产市集风险、场地债务风险与金融系统性风险相互传染重复,财政部建议拟增发绝顶国债用于因循国有大型交易银行补充中枢一级老本,此举对于晋升大型交易银行系统性风险抗争智商,晋升风险进犯智商和信贷投放智商,齐具有更为要紧的现实敬爱敬爱。计划到财政部觉得国有大行刻下老本实力和拨备计提仍相对鼓胀,推断绝顶国债注资大行或在2025-2026年分批落地。

刊行绝顶国债因循国有大行补充中枢一级老武艺实上仍是在1998年有过一次见效教导,彼时通过向国有四大行定向刊行2700亿绝顶国债的容貌等额补充老本金,在1997年亚洲金融危险冲击出口、前期过度投资导致工业领域产能多余筹商绩效下滑并导致交易银行资产质料恶化、侵蚀老本金的布景下,财政部见效通过增多主权债务的容貌竣事了对四大行的注资,为晋升我国银行业长期系统性风险承担智商,更好因循实体经济融资起到重要作用,令货币政策传导机制外部敛迹大大缓解。本次拟再度刊行绝顶国债补充交易银行老本金施行上与那时面对的经济布景有一定的相似性,一方面,刻下外洋贸易环境在好意思国政府的对华放手性贸易政策之下破损乐不雅,内需方面也因住户收入和钞票预期偏弱而动能不足;另一方面,房地产市集深度诊疗以及基建去杠杆对交易银行的资产质料形成一定影响。因此,再度刊行绝顶国债补充大型交易银行中枢老本,亦然出于晋升交易银行筹商智商、败北系统性金融风险的角度计划,本色上仍是在败北房地产市集风险、场地债务风险与金融系统性风险的相互传染扩散。

风险教导:财政膨胀融资力度不足预期风险。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

株连剪辑:何俊熹